洞察|香港踏入智慧銀行時代,數據成為融資新工具?

10月6日,香港特區行政長官林鄭月娥發表任內最後一份《施政報告》。她表示,香港金融管理局正在構建「商業數據通」,讓中小企善用自身的數據來獲得更便利的融資服務,預計明年投入運作。「商業數據通」的推出,將為銀行業帶來什麼改變?對香港金融科技的發展有何影響?

科技浪潮席捲金融業,傳統銀行的模式也在悄然發生轉變。從傳統銀行的網點服務、自助銀行、網上銀行到銀行即服務(Banking as a Service, BaaS),銀行業經歷了4個發展階段,並隨著信息技術的發展實現數字化智能化的迭代升級。「全球金融創新教父」布雷特·金恩(Brett King)在《銀行4.0》一書中大膽提出,未來銀行將會被重新定義:銀行4.0時代將至,銀行網點不再,但銀行服務將無處不在。

作為國際貿易金融中心,香港現有160多間銀行,其中包括近幾年興起的虛擬銀行。自從2017年香港金管局推出「智慧銀行新紀元」這一舉措以來,銀行業接連推出了轉數快、銀行易等服務,增設虛擬銀行,走向數字化轉型道路。而如今新推出的「商業數據通」,企業能通過這個平台授權付款系統、公營機構或公用事業公司等服務提供者向銀行提供數據,讓銀行對企業的營銷狀況作出更準確的預測,以便進行信貸評估。這一平台的推行,意味著數據資產的管理及應用在銀行貿易融資中愈發重要,也是香港金融基建發展的一次重大突破,讓智慧銀行更加「智慧」。

數據共享,實現智能化信貸評估

「商業數據通」聚焦企業「融資難」,銀行「評估難」的長期痛點。

中小企業雖然對於銀行而言是一個龐大的市場,但是其抵押物的缺乏以及信息的不透明往往使銀行望而卻步。據調查顯示,廠房和個人住房為中小企業主要的抵押資產,佔超過6成。

在香港,中小企目前貿易流程以紙本為主,各種商業數據分散儲存,銀行難以收集和核實資料,無法根據企業最新營運或財務數據進行信貸評估。對銀行而言,如何更便捷高效地收集企業數據,將信貸評估智能化,讓數據資產「變現」,成為了大數據時代下的重點議題。

如今,數據成為了企業新的生產力。數據能夠驅動業務發展,更能作為資產,「變現」為融資抵押工具。數據更是銀行業未來發展的關鍵,在客戶身分認證、信用評估,以至合規監察等方面都扮演重要角色。

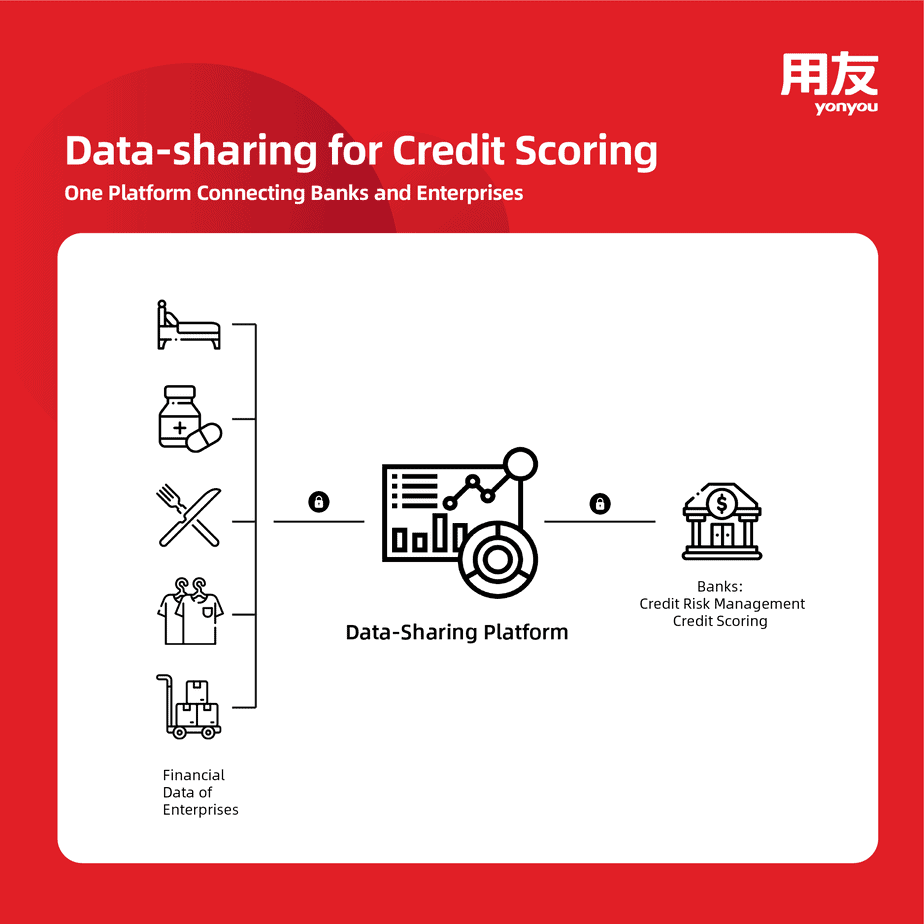

隨著金融科技發展,用企業數據及其分析來解決企業融資問題已成為共識,通過搭建數據共享平台,連接企業端和資金端,提供數據服務,讓金融產品觸達業務場景。在國內已有不少廠商嘗試,如用友的「金服橋」數據服務平台,連接企業ERP系統和金融機構門戶,並發揮AI大數據等技術優勢,銀行能夠通過平台檢查企業經營狀況,識別企業經營異常,結合財務數據和報表數據進行分析,從而更好地感知客戶,提升客戶體驗,提高營運效率;而企業通過平台能夠更好掌握自身經營情況,獲得融資建議,降本提效。

香港金管局總裁余偉文表示,香港已迎來了「智慧銀行新紀元」。未來將會有越來越多的智慧銀行,以數據為本,善於利用新技術和新平台,連接企業業務,促進數據安全共享,打造高效可靠的金融服務。

訂閱電子報

獲取最新數碼化洞察

✓ 數碼轉型最新資訊 ✓ 行業動態

資源中心

你可能還喜歡

用友BIP企業AI全棧雲On華為雲聯合方案重磅發布,共創企業智能新底座!

[dsm_breadcrumbs home_text="主頁" current_bottom="0px" _builder_version="4.27.0" _module_preset="default" current_font_size="1px" custom_margin_tablet="" custom_margin_phone="0px||0px||false|false" custom_margin_last_edited="on|phone" custom_padding_tablet=""...

AI驅動,數智領航——用友香港舉辦AI賦能企業業務創新研討會

[dsm_breadcrumbs home_text="主頁" current_bottom="0px" _builder_version="4.27.0" _module_preset="default" current_font_size="1px" custom_margin_tablet="" custom_margin_phone="0px||0px||false|false" custom_margin_last_edited="on|phone" custom_padding_tablet=""...